一括借り上げのカギは家賃査定の正確さ

リスクの高いビジネスモデルであることを理解する

管理システムの種類

一般に、アパート・マンションの「管理を任せてもらっている」といった場合、不動産オーナーから、「月次管理料」をいただいている場合を指すのではないかと思う。本誌、全国賃貸住宅新聞では管理戸数ランキングというものを定期的に発表されているが、その「管理」の定義も「月次管理料を受領していること」であると聞いている。

2011年に創設された「住宅管理業者登録制度(任意)」によれば、賃貸住宅管理業の定義として、3つの業務をあげている。1,家賃、敷金等の受領に係る事務、2,賃貸借契約の更新に係る事務、3,賃貸借契約の終了に係る事務、である。1の家賃等の集金をしていれば、まず管理業務を任されていると言っていいだろう。集金家賃から月次管理料を控除したうえで、不動産オーナーに毎月送金するという流れだ。不動産オーナーにとって、一番肝心なことは、毎月家賃がきちんと入ってくるかということだ。それには、空室が多くてはいけない。そして、滞納者がいても困る。高い稼働率を維持し、かつ滞納者には督促して回収しなくてはならない。

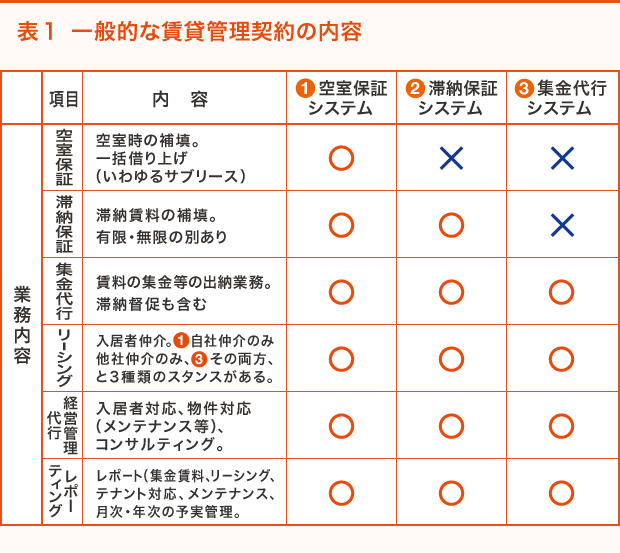

ここで、管理システムの基本的な種類とその特徴を整理しておきたい。それは、家賃の集金の仕方におおきく係わってくる。どの管理システムを用意するかは、賃貸管理会社としてのビジネスモデルと戦略に大きく関係する。表1の横列にあるように、一般的な賃貸管理契約には家賃収入についての取り扱い別に、大きく分けて3種類のシステムがある。

①「一括借り上げ」に代表される空室保証までするもの(空室保証システム)

②空室の保証まではしないが、滞納の保証まではするもの(滞納保証システム)

③滞納の保証もしないが、家賃の集金は代行するもの(集金代行システム)、である。

①は空室保証を「売り」にする管理スタイル。通常、「一括借り上げ(所謂サブリース)」をすることによって、空室損失があっても一定の賃料をオーナーに支払うシステムで行っていることが多い。

②は滞納時の賃料保証までは自社でする管理スタイルだが、最近ではそのリスクを滞納保証会社に転嫁するケースも多い。

③は、空室も滞納もそのリスクはオーナーがとるスタイル。管理会社は家賃の集金はして、滞納時の督促は「ある程度」するというものである。

また業務内容別に、同表縦列のような各項目に分類できる。ただし、たとえば滞納保証でも有限責任、つまり4ヵ月や12カ月で滞納保証が打ち切られるもの、無限責任で入居者が占有している以上管理会社が責任を持つもの等、バリエーションがある。

管理形態でも、あくまで管理会社が入居者に対してオーナー代理の立場でマネジメントを行うやり方と、転貸借方式(マスターリース方式)により、管理会社が貸主の立場でマネジメントするやり方がある。空室保証にもいろいろな保証の仕方があり、各管理会社それぞれのスタンスと能力によって、自分たちに合ったやり方を選択している。

▲ 表1 一般的な賃貸管理契約の内容

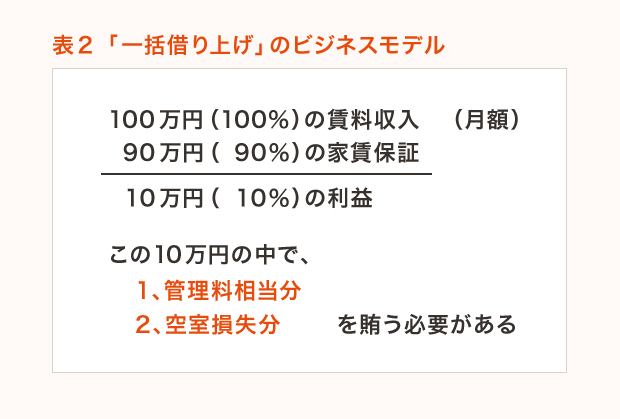

「一括借り上げ」のビジネスモデル

①~③の管理スタイルは、リスクのとり方に違いがある。本来は、①の空室保証システム寄りになるほど、リスクはあるが利益率が高いといいたいところだが、実際には必ずしもそうとは限らない。家賃査定を間違えるとか、景気の波によっては、①の利益率が減ることもあるからだ。現にリーマンショック以降の賃料下落によって、①のリスクが管理会社にとって大きなものになり、かなりの負担を強いられているケースも少なくない。ただ、オーナーが望むのは圧倒的に①が多いので、①の空室保証を提案すると管理契約をとりやすいという現実がある。

一方、③のように空室保証も滞納保証もしない形態なら、管理会社にリスクはない。しかし管理取得をテーマにした場合、より①に近いほうが営業的には管理受注が増える。リスクを負えば、それだけのリターンはあるという構造だ。

表2をみていただくとわかるが、「一括借り上げ」は、リスクの高いビジネスモデルといえる。90%借り上げをするのなら、10%の利益の中で、管理料相当分と空室損失をみなければいけない。仮に5%分を管理料とするならば、空室損失は5%以内に収めなければいけない。つまり、95%稼働ができる管理会社としての実力と物件力がなければ無理なのである

▲ 表2

そして、もっと怖い落とし穴がある。それは、そもそも想定した家賃、表2なら、月額100万円、たとえば1戸10万円の家賃で10戸ある物件が本当に10万円で決まるのか、という問題だ。たとえば新築時、設計図面を元に家賃査定をするのだが、5%程度、家賃査定を「間違える」ことはよくあることだ。10万円で決まると思ったが、9万5千円でしか決まらなかった。5万円のつもりだったが、4万7〜8千円でしか決まらない、のである。5%家賃が下がってしまえば、5%分の管理料相当分は吹き飛んでしまう。つまりタダで働くことになる。それはつまり販管費分赤字である(スタッフはえてして、損はしていないなどという。すれすれでセーフだというような感覚を持つ。タダで働いた分の経費のことは頭になかったりするのだ)。

そして、なおかつ稼働率が95%を維持できないようだともっと赤字が膨らむのである。もし90%の稼働率しか確保できない物件やエリアであるのなら、その分借り上げ率を下げなければいけない。85%借り上げ(保証)という具合に。また、本当に5%の管理料でいい仕事ができるのか、ということも各管理会社、また各物件ごとに検証したい。私の実感では5%では維持できないと思っている。6〜7%は必要ではないか。

そして、一括借り上げシステム採用の一番のカギは、管理会社としてのリーシング力、運営力も大事だが、「家賃査定」の正確さである。家賃査定のシステムがロジカルに一定のルールで運用されているかが、問題なのである。

因みに、一括借り上げのことをよく「サブリース」という言い方をするが、これは間違いである。本来は「マスターリース」というのだが、最初に言い出した人が間違えたのだろうか。一括借り上げだから、オーナーから借り上げる契約は賃貸借契約であり、それは「マスターリース」と呼び、マスターリースをした管理会社が実際に入居するエンドに「転貸借契約(また貸し)」する契約のことを「サブリース」というのである。知識として知っておきたい。

(筆:藤澤雅義/全国賃貸住宅新聞2017.3.13 掲載)

相談してみる

相談してみる