費用対効果をリアルな数字で提示

投資分析と付加価値でオーナーを説得

■リニューアルの提案を持つことで会社の価値を上げる

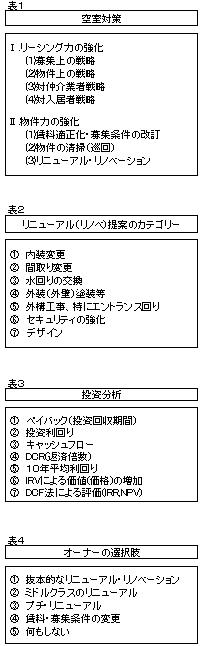

PM(プロパティ・マネジメント)会社の重要な業務は、①空室対策、②管理戸数を増やすこと、の2点であると以前から言ってきた。その空室対策は大きくは2つに分かれる。ひとつは「リーシング力の強化」であり、2つ目は「物件力の強化」(表1)だ。

「物件力の強化」の中で一番大事なのは、(3)の「リニューアル・リノベーション」であろう。

「ネットでリーシング」の時代にあっては、ますます空室対策力を問われることになってきた。空室対策がテーマであるPM会社としては「リニューアル・リノベーション提案」はその会社の「真の実力を測るものさし」と言っても過言ではないと思う。

ようするに、空室を稼働させるために、不動産オーナーに「家賃を下げましょう」しか言えないPM会社か、「この部屋が人気を保つためにはこういうリニューアル(リノベ)をしなくてはいけません」と言えるPM会社なのか、ということである。

この連載の中で、過去になんども扱ってきたテーマであるが、6年ほどこのテーマを扱って来なかったので、今回改めて整理したい。

■リニューアル題案は数字を用いて説得

リニューアル(リノベ)提案には7つのカテゴリーがある(表2)。

①内装変更、②間取り変更、③水回りの交換、④外装(外壁)塗装等、⑤外構行為、特にエントランス回り、⑥セキュリティの強化、⑦デザイン、である。不動産オーナーに、これらのカテゴリーの中からいろいろな提案をしてゆくのだが、はたして上手く説得できているだろうか。

たとえば、セキュリティ強化のために「モニター付きインターフォン」を3万円で付けましょうと提案したり、2DKの間取りは不人気ですから1LDKに変更しましょう、コストは100万円です、とかコストもいろいろだ。「こうすれば入居者から人気が出ます」「入居者ニーズに沿っているんですよ」とかいうトークで納得してくれればいいのだが、それほど単純ではない。

オーナーとしては設備も間取りも陳腐化しているのはなんとなくわかっているのだが、そのコストをかけることが本当にいいのかが今ひとつ自信が持てない、と言ったところだろう。

リニューアル(リノベ)提案は結構難しいものだ。

オーナーがこちらの提案に理解を示してくれるかにかかっているが、最終的には、「投資分析(表3)」で理解してもらうしかない。

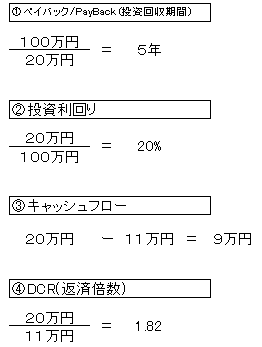

不動産投資なのだから要は数字なのである。しかし、現実にはオーナーによって理解が早い人もいれば、そうでない人もいる。表4は「投資分析」の基本的な手法だ。

①は「ペイバック/PayBack」と言って、投資額が何年で回収できるか、という指標である。たとえば、100万円のコスト(投資額)をかけて賃料が月額17,000円増加する、つまり年間20万円の収入増が見込めるのなら、100万÷20万=5年というわけだ。この指標は一番理解してもらいやすい。6年目以降は全部儲けですね、と言える。

次に②「投資利回り」は、同じく100万のコストで20万円の収入増なら、20万÷100万=20%の利回りということになる。ただ20%の利回りが良いのか悪いのか理解してもらえないこともある。

現在、日本の国債が10年もので0.1%であり、銀行の定期預金が0.002%とかいう超低金利の時代にあって、20%というのは高利回り過ぎて意味が分かりづらいかもしれない。不動産なので、国債のように元本保証はないので、並列で比較はできないが。

③の「キャッシュフロー」は、100万円をローンを組んだ場合のものだ。100万円くらいのリニューアル(リノベ)でローンを組むことはあまりなく、オーナーの自己資金を出すことが多いが、仮に借りたとしたら、とシミュレーションしてみたらいい。

100万円全額を金利仮に2%で10年ローンで借りるとすると、年の元利返済額は約11万円になる。収入増の20万円マイナス返済の11万円=9万円のキャシュフローとなるわけだ。まったく手出し(全額ローン)がなくて、年間9万円収入が増えることになります、と言える。

ローンを組んでも赤字ではなく、手取り収入がしっかり黒字ですよ、と。

④の「DCR(返済倍数)」は、収入増の20万円が元利返済額の11万円の何倍あるか、という指標である。11万円という返済は絶対に払わなければいけないもので、その何倍の収入があれば安心できるかという数値だ。

20万÷11万円=1.82という数値が出た。住居のリニューアル案件なら返済期間も10年と短いことから個人的にはDCRは1.50あればいいと思っている(新築案件で返済期間が30年とかであれば、1.65は欲しいところだ)。

よって、1.81なら充分な数字ですね、と言える。⑤〜⑦の概念は次回に述べたい。

^

相談してみる

相談してみる