こんにちは!

前回は宅建士の出題分野のうち、不動産取得税および固定資産税についてお伝えしました。

税法の2回目となる今回は「 登録免許税 」と「贈与税」、「印紙税」について取り上げてみました。

では、さっそく一緒に見ていきましょう。

\ 積極採用中!/

この記事で学べること

登録免許税とは

登録免許税とは、土地や建物を取得して、その所有権を第三者に対して主張できるように登記所で登記をする際に課される税金のことです。なお、不動産登記簿の表題部になされる表示に関する登記については、基本的に登録免許税が加算されることはありません。

納税義務者は、原則として登記を受ける人になります。ただし、不動産の売買による所有権移転登記の場合は、買主と売主が連帯して登録免許税を納付する義務を負います。

課税標準について

課税基準額は固定資産税課税台帳に登録されている価格となり、実際の売買金額をもとに課税されるわけではありません。

なお、抵当権設定登記については債権金額が課税基準となるので、注意してください。

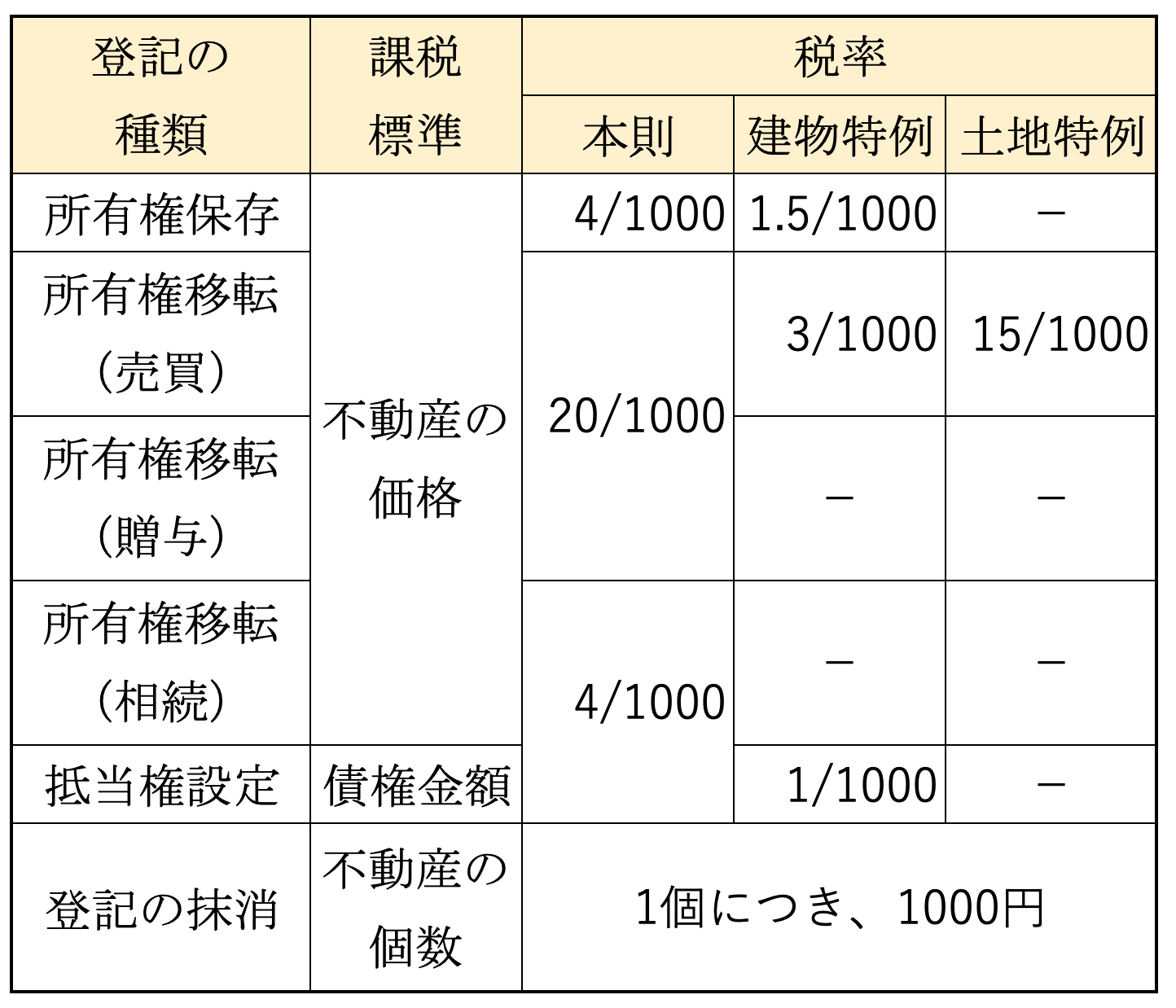

税率

登録免許税は「所有権保存登記」「所有権移転登記」「抵当権設定登記」のそれぞれにおいて、税率が異なります。

また、以下の要件を満たす場合において住宅用家屋の軽減税率が適用されます。

軽減税率の適用要件

- 家屋の床面積が50㎡以上であること

- 自己の居住の用に供すること

- 新築(取得)後1年以内に登記を備えること

登録免許税の納付方法

登録免許税は基本的に現金納付となりますが、税額が3万円以下の場合には印紙で納付することも可能です。

登録免許税の非課税項目

下記の場合は登録免許税を納めなくてもよいとされています。

- 表示の登記

- 国や地方公共団体、特別の公共法人、特定の公益法人が自己のために受ける特定の登記

贈与税とは

贈与税とは、人から財産(土地や建物など)をタダで譲り受けたとき、当該物をもらった人に課される税金のことです。

贈与税の課税方法について

贈与税の課税方法には、次の2つの方法があります。

- 暦年課税

- 相続時精算課税

それぞれについて、見ていきましょう。

暦年課税

暦年課税とは、毎年1月1日から12月31日までに行われた贈与の合計に対し、一定割合の贈与税が加算されることです。

暦年課税は、年間の贈与合計額から基礎控除の110万円を差し引いた額に贈与税率を乗じて求められます。

よって、年間の贈与合計額が110万円に満たない場合は贈与税が加算されません。

相続時精算課税

相続時精算課税は、60歳以上の父母や祖父母から、20歳以上の子や孫が贈与を受けた場合に適用することができる制度です。この制度を利用すると、最大で2,500万円まで贈与税が非課税となります。

また、相続時精算課税を選択した場合はそれ以降、当該贈与者からの贈与に暦年課税を適用できなくなる点に注意しましょう。(相続時精算課税から暦年贈与に戻すことができない)

贈与税の特例

贈与税にはいくつかの特例がありますが、ここでは次の特例について解説します。

- 住宅取得等資金贈与の特例

- 配偶者控除による特例

住宅取得資金等贈与の特例

両親や祖父母など、直系尊属から住宅資金の贈与を受けた場合に最大3,000万円まで贈与税が非課税となります。

適用となるためにはいくつかの要件を満たす必要があり、主な要件は次の通りです。

- 直系尊属(父母や祖父母)からの贈与であること

- 贈与が発生した年の1月1日時点で受贈者が20歳以上であること

- 取得家屋の床面積が50㎡以上240㎡以下

- 家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

配偶者控除による特例

夫婦間で居住用の不動産(またはその取得資金)を贈与した場合、配偶者控除の特例を受けることができます。

基礎控除の110万円のほかに、最大2,000万円まで贈与税が控除となります。

この特例を受けるためには夫婦の婚姻期間が20年以上必要なことに加え、当該不動産に贈与があった翌年の3月15日まで居住の用に供し、その後も引き続き住む見込みがあることが求められます。

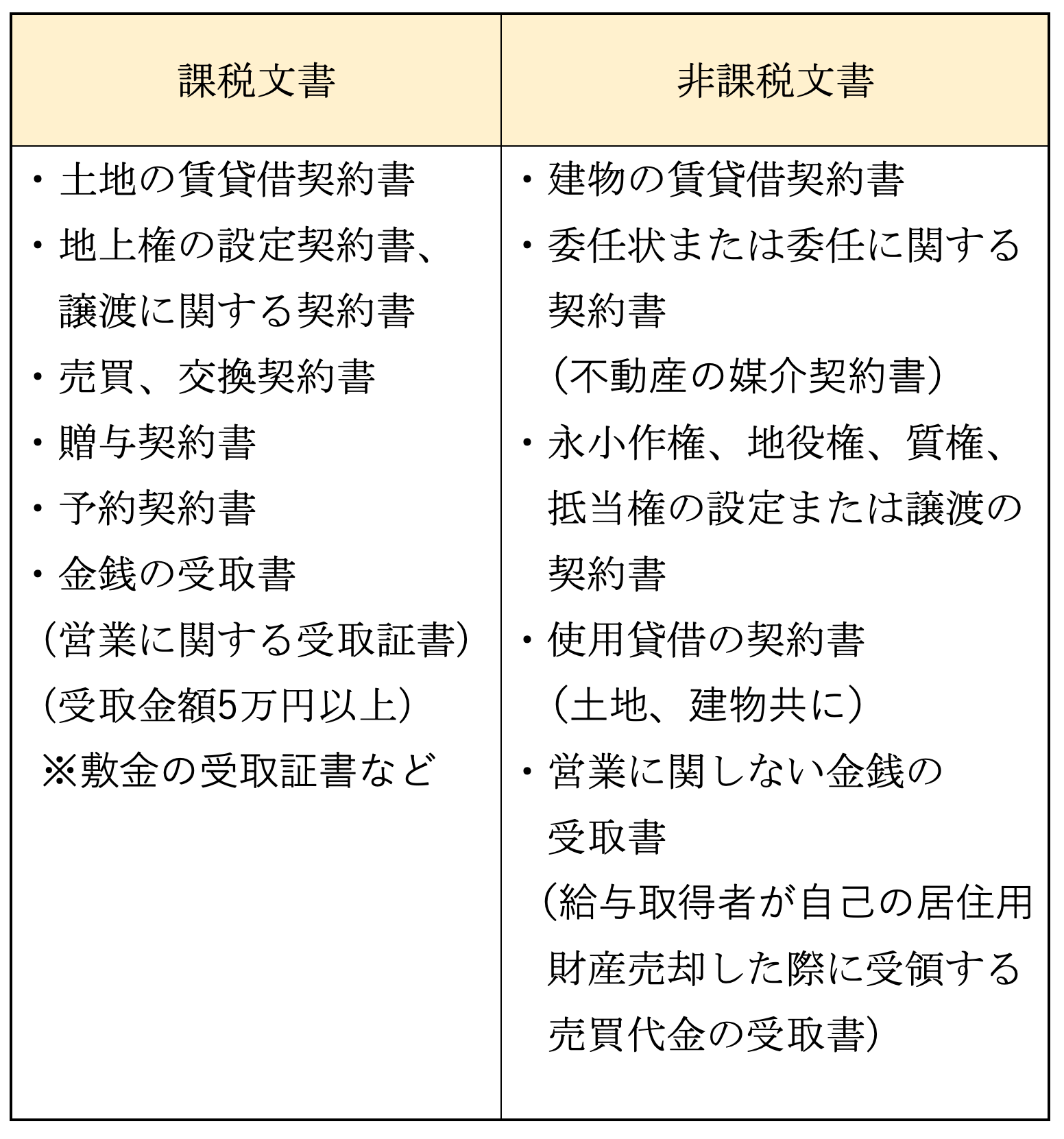

印紙税とは

印紙税とは、契約書や領収証といった課税文書の作成者に対して国が課す税金のことです。(国や地方公共団体が作成した文章は非課税となる)

印紙税は当該課税文書に印紙税を貼付し、印鑑や署名によって消印をすることによって納税します。

なお、消印は代理人や使用人の印鑑や署名でも構いません。

課税標準について

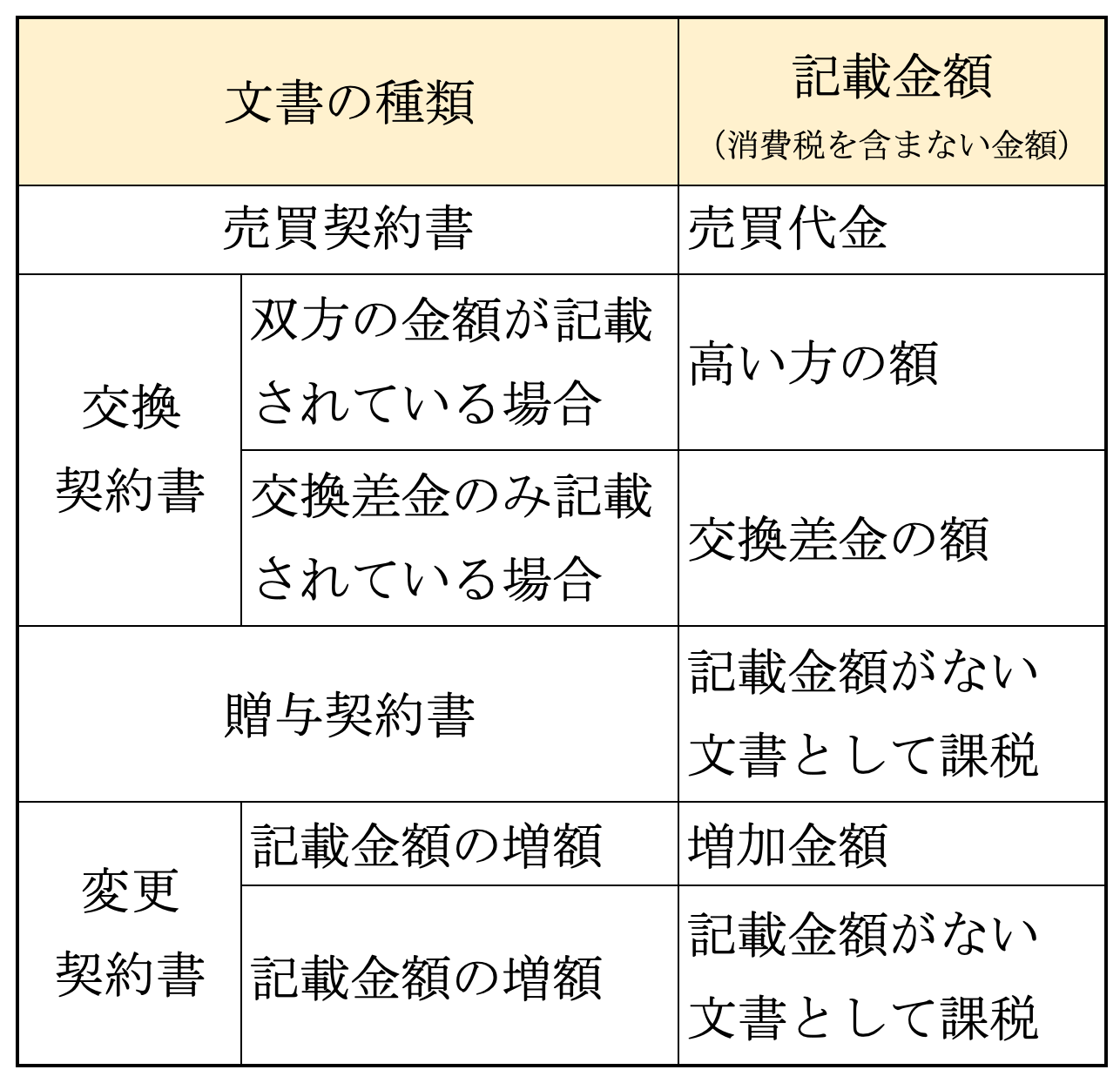

印紙税の課税標準は、文章に記載されている金額となります。そのため、売買契約書であれば、そこに書かれている売買代金に対して印紙税が加算されます。

それ以外の場合は下図に示しているので、それぞれきちんと覚えるようにしましょう。

過怠税

印紙税の納付を忘れた場合、場合に応じて以下のように過怠税が課されてしまいます。

- 印紙を貼り忘れた場合

- 消印を忘れた場合

印紙を貼り忘れた場合

印紙を貼り忘れた場合には、印紙税額の約3倍が過怠税として課税されます。ただし、自己申告をした場合は過怠税が1.1倍となります。

消印を忘れた場合

消印を忘れてしまった場合、消印のなされていない印紙の額面金額に対して、過怠税が課されます。

まとめ

今回は、登録免許税と贈与税、印紙税についてお伝えしました。

それぞれの特徴を押さえたうえで、要点をきちんと覚えていくようにしましょう。また、スタケン過去問アプリを繰り返し解くことで知識の定着を図ることができます。

次回は「5点免除科目」についてお伝えします。

\ 積極採用中!/

最新記事 by ガースー (全て見る)

- 宅建を復習する効率的な学習テクニック - 2024年3月25日

- 宅建の難易度は?過去10年間の推移を解説 - 2024年3月25日

- 宅建合格に必要な勉強時間が200時間〜300時間って本当? - 2024年3月25日

- 2024年(令和6年度)宅建試験日&宅建申込スケジュールが決定! - 2024年3月21日